Wenn du eine selbständige Tätigkeit alleine oder mit anderen aufnimmst, musst du dich beim Finanzamt als Selbständiger melden. Das geht über den Fragebogen zur steuerlichen Erfassung. Wie du diesen Fragebogen ausfüllst und welche Aspekte dabei wichtig sind, erfährst du in diesem Beitrag – mit einer Schritt-für-Schritt-Anleitung.

Inhaltsübersicht: [Ausblenden]

Fragebogen zur steuerlichen Erfassung: Wer sich beim Finanzamt anmelden muss

Einzelunternehmer, die ihre Tätigkeit gerade erst aufnehmen, müssen dies beim Finanzamt anzeigen. Dazu zählen natürliche Personen, die selbständig, freiberuflich oder gewerblich tätig sind. Auch, wer selbständig in der Land- oder Forstwirtschaft arbeitet, zählt zu dieser Gruppe. Auch, wer an einer Personen- oder Kapitalgesellschaft beteiligt ist – etwa in Form einer KG, GbR, OHG oder GmbH –, muss den Fragebogen zur steuerlichen Erfassung ausfüllen und ihn an das Finanzamt schicken.

Sofern du kein Freiberufler bist, musst du dich als frischgebackener Selbständiger außerdem beim Gewerbeamt melden. Nach deiner Anmeldung dort bekommst du vom Finanzamt den Fragebogen zur steuerlichen Erfassung zugeschickt. Du kannst ihn jedoch auch unabhängig davon bereits ausfüllen und abgeben. Du kannst das Formular anfordern oder es online auf der Website des Finanzministeriums herunterladen. Auch über ELSTER kannst du das Formular abgeben.

Erst, nachdem du den Fragebogen beim Finanzamt eingereicht hast, stellt dir die Behörde eine Steuernummer aus. Diese benötigst du, um Rechnungen stellen zu können.

Sofern du ein Unternehmen gegründet hast, musst du das dem Finanzamt innerhalb von vier Wochen mitteilen. Auch hierfür benötigst du den Fragebogen zur steuerlichen Erfassung. Es gibt unterschiedliche Formulare für Einzelunternehmer, Personengesellschaften oder Kapitalgesellschaften. Außerdem gibt es eine Variante für ausländische Unternehmensformen.

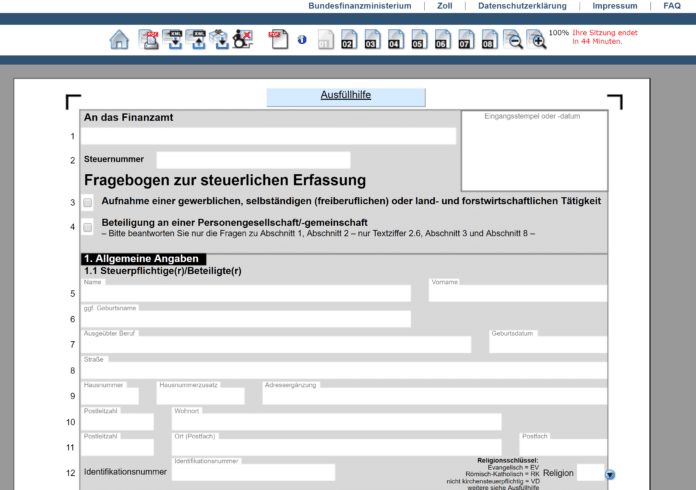

Ausfüllhilfe für den Fragebogen zur steuerlichen Erfassung

Beim Ausfüllen des Fragebogens zur steuerlichen Erfassung solltest du mit Sorgfalt vorgehen. Fehler und falsche Einschätzungen können sonst später für Probleme sorgen. Im Folgenden findest du eine Schritt-für-Schritt-Hilfe, aus der hervorgeht, welche Angaben im jeweiligen Abschnitt gefragt sind. Sie beziehen sich auf die Anmeldung als Einzelunternehmer.

Sobald du den Fragebogen zur steuerlichen Erfassung beim Finanzamt eingereicht hast, dauert es meist einige Wochen, bis sich die Behörde bei dir meldet und dir deine Steuernummer mitteilt.

Abschnitt 1: Allgemeine Angaben

In diesem Abschnitt geht es um allgemeine Angaben zu dir und gegebenenfalls deinem Ehepartner. Zunächst trägst du das zuständige Finanzamt in Zeile 1 ein. Eine Steuernummer kannst du hingegen in der Regel noch nicht angeben, weshalb du dieses Feld nicht ausfüllen solltest.

In den Zeilen 3 und 4 wählst du aus, in welcher Form du selbständig tätig sein wirst: gewerblich, selbständig, freiberuflich, land- oder forstwirtschaftlich oder in Form einer Personengesellschaft.

In den nächsten Zeilen (5 bis 12) geht es um deine persönlichen Details, etwa deine Adresse, deine Steueridentifikationsnummer und deine aktuelle Tätigkeit. Falls du einen Ehepartner hast, gehören dessen allgemeine Angaben in die Zeilen 13 bis 20.

Welche Tätigkeit übst du aus? Diese Information gehört in die Zeilen 25 und 26. Deine Bankverbindung notierst du in den Zeilen 27 bis 38. Falls du ein Geschäftskonto hast, solltest du das bei den Betriebserstattungen angeben. Bei der Personenerstattung ist deine private Bankverbindung gefragt. Wenn du möchtest, dass das Finanzamt fällige Beträge per Lastschrift abbuchen kann, kannst du dein Einverständnis in Zeile 39 geben. Dazu musst du außerdem das entsprechende Formular ausfüllen, mit dem du das SEPA-Lastschriftmandat erteilst.

Hast du einen Steuerberater? Falls ja, gehören seine Informationen in die Zeilen 40 bis 48. Die Zeilen 49 bis 58 sind nur relevant, wenn du eine andere Person als empfangsbevollmächtigt notieren möchtest. Dafür kommt insbesondere dein Steuerberater infrage.

Abschnitt 2: Angaben zu deiner Tätigkeit

In diesem Abschnitt geht es um die Details deiner gewerblichen, selbständigen (freiberuflichen) oder land- und forstwirtschaftlichen Tätigkeit.

Wie heißt dein Unternehmen? Diese Angabe gehört in die Zeilen 66 bis 76, neben Angaben zu der Anschrift und weiteren Kontaktdetails. Wann du deine Tätigkeit aufgenommen hast, trägst du in Zeile 77 ein. Dieses Datum kann schon vor der Anmeldung beim Gewerbeamt datiert sein. Hast du ein Unternehmen übernommen und handelt es sich nicht um eine Neugründung, sind Details zur Vergangenheit des Unternehmens wichtig.

Sofern dein Unternehmen mehrere Betriebsstätten nutzen möchte, trägst du das in die Zeilen 78 bis 89 ein. Dazu gehören neben dem Hauptsitz auch Filialen des Unternehmens.

Musst du dich in das Handelsregister eintragen lassen? Das gilt, wenn du Kaufmann im Sinne des Handelsrechts bist. Dann beantworte diese Frage in den darauffolgenden Zeilen mit Ja. Angaben zur Gründungsform und dem Datum der Gründung sind in den Zeilen 95 bis 103 gefragt.

Abschnitt 3: Angaben zu geschätzten Einkünften und Festsetzung der Vorauszahlungen

Um deine erwarteten Einkünfte geht es im dritten Abschnitt. Dabei sind Schätzungen des laufenden Jahres und des nächsten Jahres gefragt. Hier solltest du genau abschätzen. Abhängig von der Höhe deiner erwarteten Einnahmen legt das Finanzamt fest, in welchem Turnus es steuerliche Vorauszahlungen festsetzt.

In den Zeilen 109 bis 115 sind Schätzungen zu deinen Einnahmen in den ersten zwei Jahren gefragt. Hast du vermutlich Sonderausgaben oder kannst Steuerabzüge geltend machen? Dann gehören die entsprechenden Angaben dazu in die Zeilen 116 bis 117. Der Zeitraum sind wiederrum die ersten beiden Geschäftsjahre. Sei bei Angaben zu geschätzten Einkünften möglichst genau, weil sich diese Informationen auf deine Liquidität auswirken können. Weder solltest du zu viel vorauszahlen, noch durch zu niedrige Schätzungen später hohe Nachzahlungen leisten müssen.

Abschnitt 4, 5 und 6: Angaben zur Gewinnermittlung und Lohnsteuer

Welche Art der Gewinnermittlung möchtest du nutzen? Als Kleinunternehmer oder Freiberufler kannst du die vergleichsweise simple Einnahmen-Überschuss-Rechnung nutzen. Als Kaufmann bist du hingegen verpflichtet, eine Bilanz zu erstellen. Sofern du im Handelsregister eingetragen bist, ist die Bilanz ebenfalls Pflicht. Diese Angaben machst du in den Zeilen 118 bis 122.

Außerdem wird gefragt, ob für dich die Freistellung von Steuerabzügen relevant ist (Zeile 123). Das gilt in bestimmten Fällen, wenn du im Baugewerbe selbständig tätig bist. In den Zeilen 124 bis 126 geht es um Angaben zu möglichen Mitarbeitern. Hierbei geht es insbesondere darum, wie häufig du Lohnsteuervoranmeldungen abgeben musst – monatlich, vierteljährlich oder einmal im Jahr.

Abschnitt 7: Umsatzsteuer

Als Selbständiger musst du, sofern du kein Kleinunternehmer bist, Umsatzsteuer vereinnahmen und an das Finanzamt weiterleiten. Der geschätzte Umsatz im Jahr der Gründung und dem Folgejahr gehört in die Zeile 131. Ob du die Kleinunternehmerregelung in Anspruch nehmen möchtest, gibst du in den Zeilen 133 und 134 an.

Das kommt jedoch nur unter bestimmten Voraussetzungen infrage. Deine Einnahmen dürfen nicht mehr als 17.500 Euro im ersten und im laufenden Jahr nicht mehr als 50.000 Euro betragen, um als Kleinunternehmer gelten zu können. Triff diese Entscheidung mit Bedacht – wenn du dich gegen die Inanspruchnahme der Kleinunternehmerregelung entscheidest, bist du für fünf Jahre daran gebunden.

Kommen für dich pauschale Vorsteuerbeträge in Betracht? Durchschnittssätze gibt es für verschiedene Bereiche. In Zeile 148 wählst du, ob du eine solche Durchschnittssatzbesteuerung nach § 24 des Umsatzsteuergesetzes nutzen möchtest.

Die Wahl zwischen Soll- und Ist-Versteuerung hast du in den Zeilen 149 bis 152. Die Ist-Versteuerung bedeutet, dass die Umsatzsteuer erst dann fällig wird, wenn ein Kunde sie auch an dich gezahlt hat. Bei der Soll-Versteuerung musst du schon Umsatzsteuer zahlen, wenn du die Rechnung stellst. Die Ist-Versteuerung ist nur möglich, wenn du nicht mehr als 500.000 Euro Umsatz pro Jahr machst. Sie ist meist die bessere Wahl, weil du die Umsatzsteuer erst abführen musst, wenn du sie auch erhalten hast.

Hast oder brauchst du eine Umsatzsteuer-Identifikationsnummer? Diese Angaben – oder deren Anforderung – gehören in die folgenden Zeilen 153 bis 155. Besonders, wenn du Kunden im Ausland hast oder dort Leistungen in Anspruch nimmst, ist die Umsatzsteuer-Identifikationsnummer relevant.

In den Zeilen 156 bis 158 geht es um den Antrag auf einen Nachweis zur Steuerschuldnerschaft des Leistungsempfängers für bestimmte Leistungen. Diese Zeilen sind nur in bestimmten Branchen relevant. In Zeile 159 geht es um eine besondere Besteuerung, die infrage kommt, wenn du beispielsweise im Bereich Telekommunikation tätig bist.

Abschnitt 8: Personengesellschaften

Sofern du dich neu als Selbständiger beim Finanzamt meldest, ist dieser Abschnitt für dich unwichtig. Falls du jedoch dem Finanzamt anzeigen möchtest, dass du an einer Personengesellschaft beteiligt bist, sind die Zeilen 160 bis 165 der richtige Ort dafür. In diesem Fall sind generelle Angaben über die jeweilige Personengesellschaft gefragt.